Exemplo De Nota Fiscal Com Difal: Saiba Como Calcular E Emitir. Compreender o DIFAL (Diferencial de Alíquota do ICMS) é crucial para empresas que operam em regime de substituição tributária ou realizam operações interestaduais. Este guia analisa detalhadamente o cálculo e a emissão de notas fiscais que incluem o DIFAL, desvendando as complexidades da legislação e oferecendo um passo a passo prático para garantir a conformidade tributária e evitar penalidades.

Abordaremos desde o conceito básico do DIFAL até a configuração do sistema de emissão de notas fiscais, passando por exemplos práticos e cenários diversos.

A correta aplicação do DIFAL impacta diretamente na apuração do ICMS, afetando a lucratividade e a saúde financeira das empresas. Dominar este mecanismo é fundamental para evitar erros na emissão das notas fiscais, garantindo a correta arrecadação tributária e evitando autuações. Neste guia, analisaremos a legislação pertinente, os procedimentos de cálculo e as particularidades da emissão da NF-e com DIFAL, fornecendo ferramentas e informações essenciais para uma gestão tributária eficiente.

Entendendo o DIFAL e sua Aplicação em Notas Fiscais

O DIFAL (Diferencial de Alíquota do ICMS) é um mecanismo criado para corrigir distorções na arrecadação do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) em operações interestaduais. Sua principal finalidade é garantir que o estado consumidor receba a parte do imposto que lhe compete, evitando a perda de receita para os estados produtores. Isso impacta diretamente as empresas, principalmente as que realizam vendas para outros estados, exigindo um entendimento preciso de sua aplicação para o correto cálculo e emissão de notas fiscais.

Diferenças no Cálculo do ICMS Interestadual com e sem DIFAL

O cálculo do ICMS interestadual varia significativamente com e sem a aplicação do DIFAL. Sem o DIFAL, o imposto era calculado e recolhido apenas pelo estado vendedor, muitas vezes resultando em prejuízo para o estado consumidor. Com o DIFAL, o imposto é dividido entre o estado vendedor e o estado consumidor, sendo que o estado vendedor recolhe a alíquota interestadual e o estado consumidor recolhe a diferença entre a alíquota interna e a interestadual (o DIFAL).

Essa divisão busca uma maior equidade na arrecadação.

Estados Participantes do Convênio do DIFAL e Implicações na Emissão de Notas Fiscais, Exemplo De Nota Fiscal Com Difal: Saiba Como Calcular E Emitir

A maioria dos estados brasileiros participa do convênio do DIFAL, o que impacta diretamente a emissão de notas fiscais em operações interestaduais. A adesão ao convênio implica na obrigatoriedade de calcular e recolher o DIFAL na nota fiscal, sendo que a responsabilidade pela arrecadação do DIFAL é do contribuinte (empresa) que realiza a venda. A ausência de participação de um estado no convênio altera o procedimento de emissão da nota fiscal, simplificando o cálculo do ICMS, pois apenas o estado vendedor participa da arrecadação.

A consulta ao Convênio ICMS 93/2011 e suas atualizações é fundamental para verificar a participação de cada estado.

Comparativo de Emissão de Nota Fiscal com e sem DIFAL

A tabela abaixo ilustra a diferença na emissão de notas fiscais com e sem DIFAL, utilizando exemplos numéricos para facilitar a compreensão. Assumimos uma venda de R$ 1.000,00 com alíquota interestadual de 12% e alíquota interna do estado consumidor de 18%.

| Item | Sem DIFAL | Com DIFAL | Observações |

|---|---|---|---|

| Valor da venda | R$ 1.000,00 | R$ 1.000,00 | Valor da mercadoria vendida |

| ICMS Interestadual (12%) | R$ 120,00 | R$ 120,00 | Recolhido pelo estado vendedor |

| DIFAL (18% – 12% = 6%) | – | R$ 60,00 | Recolhido pelo estado consumidor |

| Total ICMS | R$ 120,00 | R$ 180,00 | Total do imposto recolhido |

Procedimentos para o Cálculo do DIFAL na Nota Fiscal: Exemplo De Nota Fiscal Com Difal: Saiba Como Calcular E Emitir

O cálculo do Diferencial de Alíquota do ICMS (DIFAL) envolve etapas específicas e a consideração de diversos fatores, como as alíquotas internas e interestaduais do ICMS, o valor da mercadoria e o local de origem e destino da operação. A compreensão detalhada desses procedimentos é crucial para o correto cumprimento das obrigações tributárias.

Exemplo de Cálculo do DIFAL em uma Nota Fiscal

Vamos considerar uma nota fiscal com os seguintes dados: Valor da mercadoria: R$ 1.000,00; Alíquota interna (estado de destino): 18%; Alíquota interestadual (estado de origem): 12%. O cálculo do DIFAL segue os passos abaixo:

1. Determinação da diferença entre as alíquotas

A diferença entre a alíquota interna e a interestadual é 18%12% = 6%.

-

2. Cálculo do valor do DIFAL

O valor do DIFAL é calculado aplicando a diferença de alíquotas sobre o valor da mercadoria: R$ 1.000,00

- 6% = R$ 60,00.

3. Inclusão do DIFAL na nota fiscal

O valor de R$ 60,00 será incluído na nota fiscal como um item separado, representando o DIFAL devido. É importante destacar que este valor será recolhido pelo estado de destino.

Cenários de Cálculo do DIFAL com Variações de Alíquotas e Valores

A aplicação do DIFAL varia conforme as alíquotas de ICMS dos estados envolvidos e o valor da operação. Consideremos dois cenários adicionais: Cenário 1: Valor da mercadoria: R$ 500,00; Alíquota interna: 17%; Alíquota interestadual: 12%. Diferença de alíquotas: 5%. DIFAL: R$ 500,00 – 5% = R$ 25,00. Cenário 2: Valor da mercadoria: R$ 2.000,00; Alíquota interna: 18%; Alíquota interestadual: 7%.

Diferença de alíquotas: 11%. DIFAL: R$ 2.000,00 – 11% = R$ 220,00.Como se pode observar, a variação nas alíquotas e no valor da mercadoria resulta em diferentes valores de DIFAL.

Informações Relevantes para o Cálculo do DIFAL

Para calcular corretamente o DIFAL, é fundamental ter em mãos as seguintes informações:

- Valor total da mercadoria ou serviço.

- Alíquota interestadual do ICMS (estado de origem).

- Alíquota interna do ICMS (estado de destino).

- CFOP (Código Fiscal de Operações e Prestações).

- Código NCM (Nomenclatura Comum do Mercosul) da mercadoria.

A precisão de cada um desses dados é crucial para garantir a correta apuração do imposto. Erros em qualquer uma dessas informações podem resultar em cálculos incorretos e consequentes problemas com a fiscalização.

Exemplos de Planilhas Eletrônicas para Cálculo do DIFAL

Planilhas eletrônicas, como as criadas no Microsoft Excel ou Google Sheets, podem ser ferramentas eficazes para auxiliar no cálculo do DIFAL. Uma planilha eficiente conteria colunas para: Valor da mercadoria, Alíquota interna, Alíquota interestadual, Diferença de alíquotas (calculada automaticamente), Valor do DIFAL (calculado automaticamente), e espaço para a inserção de dados de outras notas fiscais. Fórmulas simples de subtração e multiplicação seriam utilizadas para automatizar o cálculo do DIFAL, reduzindo a possibilidade de erros manuais e otimizando o processo.

Outra funcionalidade útil seria a possibilidade de gerar relatórios consolidados do DIFAL devido em um determinado período.

Emissão da Nota Fiscal com DIFAL

A emissão de Nota Fiscal Eletrônica (NF-e) com o Diferencial de Alíquota do ICMS (DIFAL) requer atenção a detalhes específicos, variando conforme o tipo de operação e a legislação vigente em cada estado. A correta emissão garante o cumprimento das obrigações tributárias e evita penalidades.

Campos Obrigatórios na NF-e com DIFAL

A emissão de uma NF-e com DIFAL exige a preenchimento correto de campos específicos relacionados ao ICMS interestadual. Além dos campos obrigatórios em uma NF-e comum, é crucial a inclusão precisa das informações referentes à alíquota interestadual e intraestadual, o valor do DIFAL calculado e os códigos fiscais pertinentes. A ausência ou preenchimento incorreto desses dados pode gerar inconsistências e problemas na validação da nota fiscal.

A legislação define claramente quais informações são obrigatórias e sua ausência configura infração. O sistema de emissão de NF-e geralmente orienta o preenchimento correto desses campos, exibindo mensagens de alerta em caso de inconsistências.

Diferenças na Emissão de Notas Fiscais com DIFAL para Diferentes Tipos de Operações

A emissão de NF-e com DIFAL difere entre vendas para consumidor final e vendas para empresas. Em vendas para consumidor final, o DIFAL é calculado e recolhido pelo remetente (estabelecimento localizado fora do estado de destino). Já em vendas para empresas contribuintes do ICMS, o recolhimento do DIFAL pode ser feito pelo destinatário ou pelo remetente, dependendo do acordo entre as partes e da legislação vigente.

A complexidade aumenta quando se considera a possibilidade de operações com empresas optantes pelo Simples Nacional, que possuem regras específicas para o recolhimento do DIFAL. É importante consultar a legislação estadual tanto do estado de origem quanto do estado de destino para garantir o correto procedimento.

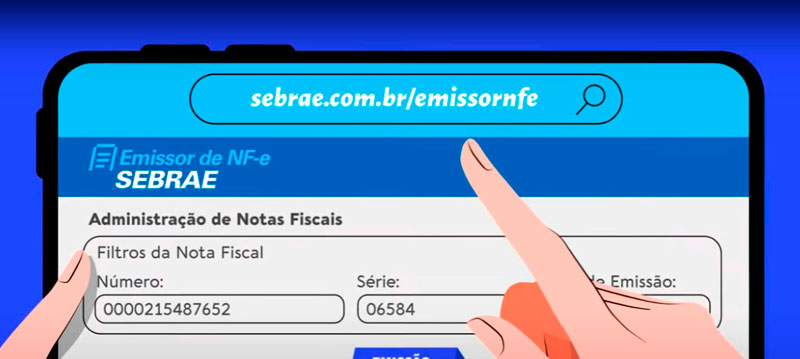

Guia Passo a Passo para Configuração do Sistema de Emissão de Notas Fiscais para o Cálculo e Inclusão do DIFAL

A configuração do sistema de emissão de NF-e para o cálculo e inclusão do DIFAL varia de acordo com o software utilizado. No entanto, alguns passos gerais são comuns:

- Acesso às configurações do sistema: Localizar a seção de configurações tributárias ou de ICMS do software.

- Cadastro de CFOPs: Verificar e configurar os CFOPs (Códigos Fiscais de Operações e Prestações) utilizados nas operações interestaduais, garantindo a correta associação com as regras de cálculo do DIFAL.

- Parâmetros de cálculo do DIFAL: Inserir as alíquotas interestaduais e intraestaduais aplicáveis a cada operação, bem como as regras de cálculo definidas pela legislação estadual.

- Integração com a base de dados de alíquotas: Alguns sistemas permitem a integração com bases de dados externas que atualizam automaticamente as alíquotas do ICMS, facilitando a manutenção das configurações.

- Testes: Realizar testes com diferentes cenários de emissão de NF-e para garantir a correta aplicação das regras de cálculo do DIFAL.

É fundamental consultar a documentação do software utilizado para obter instruções detalhadas sobre a configuração específica.

Implicações Legais da Emissão Incorreta de Notas Fiscais com DIFAL

A emissão incorreta de NF-e com DIFAL pode resultar em diversas implicações legais, incluindo autuações fiscais, multas e acúmulo de débitos tributários. A falta de recolhimento do DIFAL configura crime fiscal, sujeito a penalidades administrativas e até mesmo criminais, dependendo da gravidade da infração. A legislação prevê diferentes tipos de penalidades, que variam de acordo com o valor do imposto devido, o tipo de infração e a reincidência.

A consulta a um profissional especializado em legislação tributária é recomendada para garantir o cumprimento de todas as obrigações e evitar problemas futuros. Um exemplo de penalidade seria a multa equivalente a 100% do valor do imposto devido, além de juros e correção monetária.

Em resumo, dominar o cálculo e a emissão de notas fiscais com DIFAL é essencial para a conformidade tributária e a saúde financeira de qualquer empresa que opera em âmbito interestadual. Este guia forneceu uma análise completa do processo, desde a compreensão do conceito do DIFAL até a prática da emissão da NF-e, incluindo exemplos práticos e considerações legais.

A aplicação correta do DIFAL, com o auxílio de planilhas e sistemas adequadamente configurados, garante a segurança jurídica e a otimização da gestão tributária, evitando multas e outros problemas. Lembre-se que a legislação tributária está em constante atualização, sendo importante consultar fontes oficiais para garantir a precisão das informações.